불확실 속 CET1 비율 굳건히 지킨 4대 금융… 올해는 '내실 강화'에 집중

위기 속 빛나는 4대 금융, CET1 비율 안정적 달성

국내 주요 금융지주들이 어려운 경제 상황 속에서도 건전성 지표인 CET1 비율 목표치를 성공적으로 달성하며 안정적인 면모를 과시했습니다. 특히, 2023년 한 해 동안 원/달러 환율 급등과 더불어 국내외 경제 불확실성이 지속되는 가운데, 금융지주들은 적극적인 자산 포트폴리오 조정과 리스크 관리를 통해 CET1 비율을 안정적으로 유지하는 데 성공했습니다.

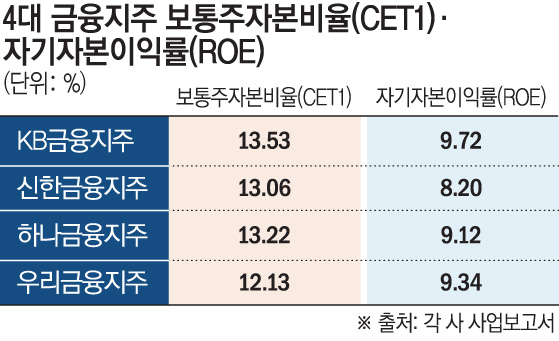

CET1 비율은 금융기관의 자본 건전성을 나타내는 핵심 지표로, 예금자 보호 및 금융 시스템 안정에 중요한 역할을 합니다. 4대 금융지주(KB금융, 신한금융, 하나금융, 우리금융)는 각 사의 CET1 비율 목표치를 상회하는 결과를 보여주며, 금융 시장에 대한 신뢰를 높이는 데 기여했습니다.

수익성 개선은 여전히 과제… 내실 강화에 총력

하지만, 이러한 성과에도 불구하고 금융지주들의 자기자본이익률(ROE)은 여전히 10% 미만으로 수익성 개선은 해결해야 할 과제로 남아있습니다. 금리 인상 기조가 지속되고, 경기 침체 우려가 커지면서 금융지주들의 수익성 확보에 어려움이 예상됩니다.

이에 따라 금융지주들은 2024년 올해를 ‘내실 강화’의 해로 삼고, 다음과 같은 노력을 기울일 것으로 예상됩니다.

- 고수익 사업 집중: 투자은행(IB), 자산관리(WM) 등 고수익 사업에 집중 투자하여 수익성을 높일 계획입니다.

- 비용 효율화: 불필요한 비용을 줄이고, 업무 프로세스를 개선하여 효율성을 높일 것입니다.

- 디지털 전환 가속화: 디지털 기술을 활용하여 고객 경험을 개선하고, 새로운 수익 모델을 창출할 것입니다.

- ESG 경영 강화: 환경(Environment), 사회(Social), 지배구조(Governance)를 고려한 ESG 경영을 강화하여 지속 가능한 성장을 추구할 것입니다.

전문가 의견

금융권 관계자는 “CET1 비율 안정은 금융 시스템의 안정성을 확보하는 데 중요한 역할을 하지만, 수익성 개선 없이는 지속적인 성장을 담보하기 어렵다”며, “금융지주들은 CET1 비율 유지와 더불어 수익성 개선을 위한 노력을 병행해야 할 것”이라고 조언했습니다.

결론적으로, 4대 금융지주는 어려운 시장 환경 속에서도 CET1 비율을 안정적으로 유지하며 건전성을 과시했지만, 지속적인 성장을 위해서는 수익성 개선에 더욱 집중해야 할 것입니다. 2024년 올해, 금융지주들의 ‘내실 강화’ 노력이 빛을 발할 수 있을지 주목됩니다.